| Наука трейдинга. Шаг 2. Гипотеза циклов |

|

|

| Автор megabax | |||||||||||||

| 06.01.2020 г. | |||||||||||||

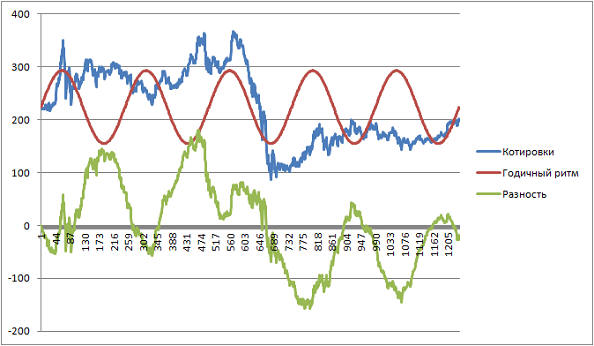

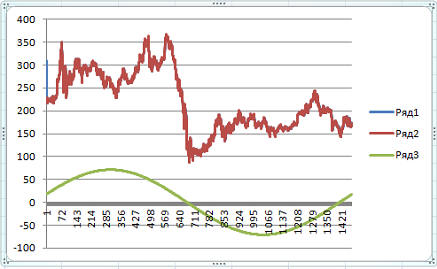

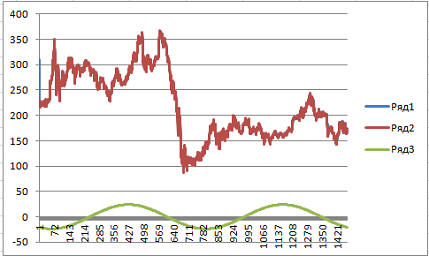

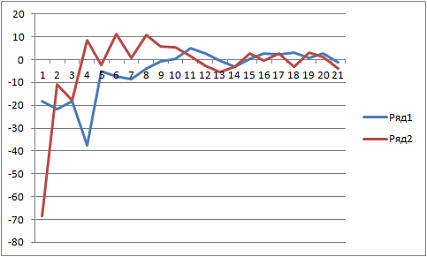

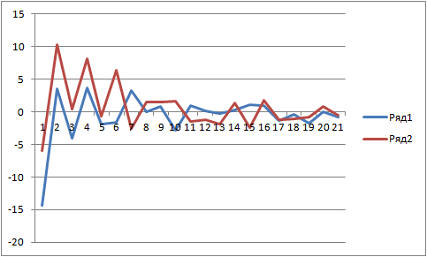

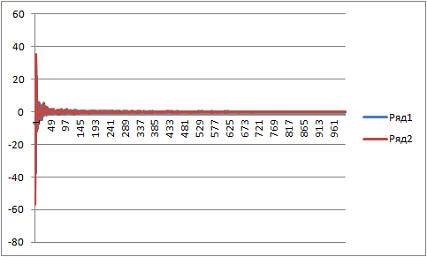

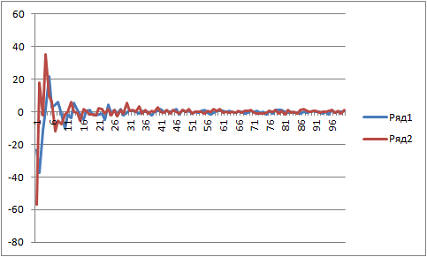

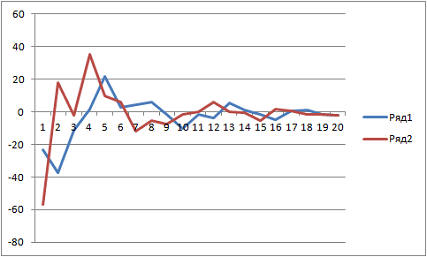

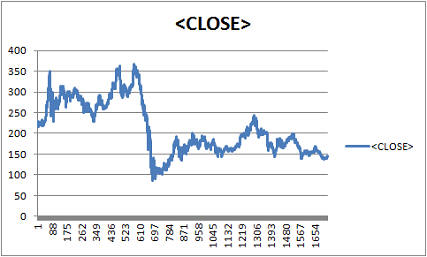

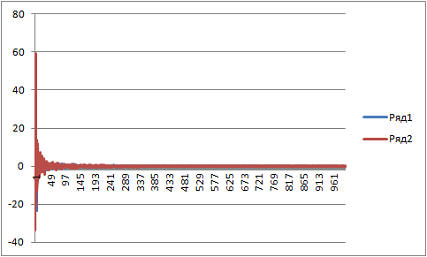

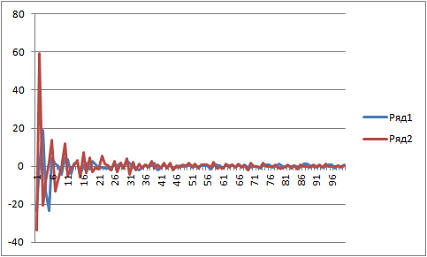

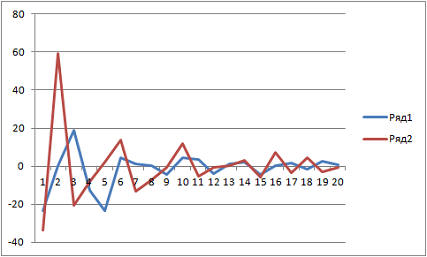

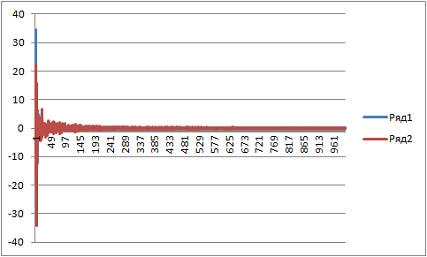

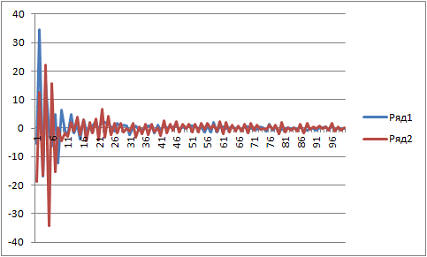

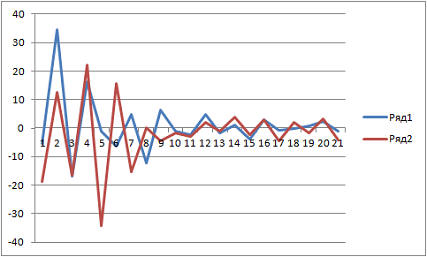

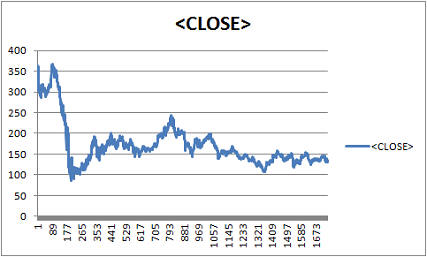

Наука трейдинга. Шаг 2. Гипотеза цикловНа прошлом шаге мы выдвинули предположение, что в графике котировок встроены разнообразные циклы. Сейчас попробуем их выделить. И так, вот график котировок акций Газпром за период с 01.02.2006 по 31.01.2011: Вычтем из графика годовую цикличность с размахом в два раза меньше размаха котировок за этот период: В результате мы увидели другую кривую, которая ведет себя так же непонятно и хаотично. Хотя, в ней просматривается уже гораздо больше закономерностей. Но на самом деле не стоит тыкать пальцем в небо и наугад выискивать циклы. С чего, спрашивается, какому то циклу длиться ровно год? Конечно, многие процессы на Земле имеют именно годичную периодичность, многие процессы подвержены сезонности. Но, кроме годичных, могут быть и другие циклы. Попробуем их выделить, но на этот раз используем разложение в ряд Фурье. Разложение в ряд Фурье показала, что наибольшую амплитуду имеют длинные волны. Я разложил график котировок акций Газпром за период с 01.01.2006 по 31.12.2011: На графике видна волна, длиной равной 5 лет. А вот амплитуда волны, длиной 2.5 года: Вообще, амплитуда волна задается коэффициентами Фурье, так что о характеристике спектра можно судить по графику этих коэффициентов: Как видим, наибольшие по модулю коэффициенты как раз у длинных волн, которые, собственно и определяют ее амплитуду. Но являются ли эти длинные волны с периодом в 5 лет характерной особенностью всех ценных бумаг на всех периодах? Для проверки нужно точно так же разложить котировки акций Газпром в ряд Фурье, но на этот раз период с 2012 год по наше время (на момент писания этих строк это было 24 апреля 2015 года). Вот такой получился спектр: Спектр несколько другой. Хотя и период у нас теперь другой. Приблизительно 3,5 года. Но общая тенденция сохраняется - наибольшую амплитуду имеют преимущественно длинные волны. Для наглядности проанализируем несколько периодов длиной в 7 лет со сдвигом в 1 год. Вот полный спектр (1000 коэффициентов) периода с 01.01.2006 по 31.12.2012: Полный спектр (1000 коэффициентов): Первые 100 коэффициентов спектра: Первые 20 коэффициентов спектра: И сам график котировок: Период с 01.01.2007 по 31.12.2013: Полный спектр: Первые 100 коэффициентов спектра: Первые 20 коэффициентов спектра: Сам график котировок: Период с 01.01.2008 по 31.12.2014: Полный спектр: Первые 100 коэффициентов: Первые 20 коэффициентов: И сам график котировок: Для сравнения, сведем графики первых 20 коэффициентов спектра в таблицу:

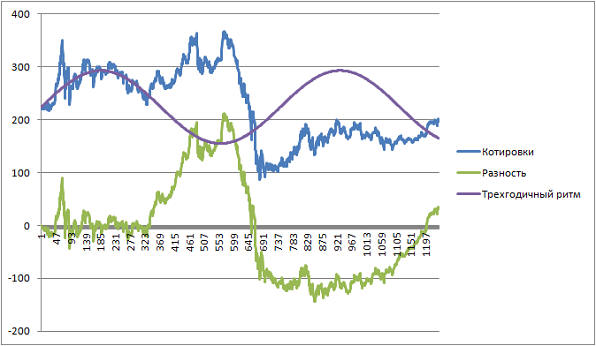

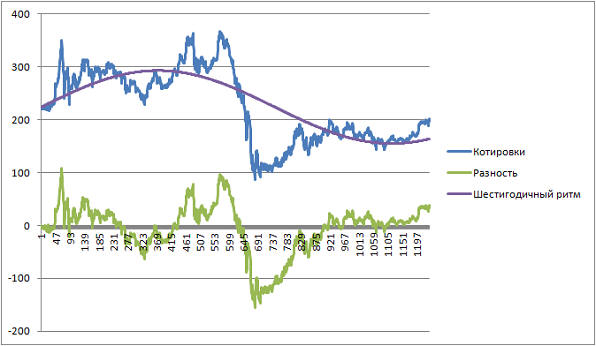

Что мы тут видим? Единственное общее, что в этих спектрах, так это то, что наибольшие по модулю коэффициенты где то в начале. Примерно до 5-7 места. Иными словами, мы можем сказать, что в котировках присутствуют ряд циклов длительностью от года до 7 лет, при чем амплитуды этих циклов не стабильны. Интересный эффект получается, если из графика котировок Газпрома вычесть трехгодичный ритм: А вот что получиться, если вычесть шестигодичный ритм: И так, какие мы можем сделать выводы? Вероятно, изменение котировок действительно подчиняется циклам, но этих циклов так много, что вряд ли нам что то даст их выделение. Кроме того, как показало разложение в ряд Фурье, спектры графиков котировок нестабильны. Тем не менее, что бы окончательно ставить точку в анализе гипотезы циклов, необходимо проверить, а можно ли предсказать котировки при помощи разложения в ряд Фурье. Но об этом в следующей статье. |

|||||||||||||

| « След. | Пред. » |

|---|